Wie kann Generative KI dabei helfen, die Herausforderungen in der Validierung von Risikomodellen bei Banken zu bewältigen?

Das Thema „Generative Künstliche Intelligenz“ gewinnt immer mehr an Bedeutung und dessen Einsatz hat mittlerweile viele Branchen revolutioniert. Das Bankwesen ist keine Ausnahme davon. Dies spiegelt sich auch in den regulatorischen Anforderungen wie bspw. dem EU AI Act(1) wider, die zunehmend eine Beurteilung der aus der Verwendung Generativer KI-Modelle resultierenden Risiken verlangen.

Generative KI-Modelle werden im Risikomanagement bei Banken in vielen Bereichen bereits angewendet. Kreditvergabe, Risikoidentifizierung und das Frühwarnsystem sind einige Beispiele davon. Auch für die Quantifizierung der Risiken wird bereits auf Machine Learning-Techniken zurückgegriffen, um die verwendeten Modelle zu optimieren. Die Verbesserung der Risikomodelle kann durch einen standardisierten Validierungsprozess ausgelöst werden, in dem die Angemessenheit der Modelle geprüft wird und Handlungsmaßnahmen durch die Validierer an die Entwickler adressiert werden. Dieser Prozess erfordert oft anspruchsvolle Routineaufgaben, die mit einigen nicht geringen Herausforderungen einhergehen.

Dieser Artikel beleuchtet die wesentlichen Herausforderungen der Validierung: Datenqualität und Datenverfügbarkeit, effiziente Durchführung der qualitativen Validierung trotz fehlenden Daten, Automatisierung der Datenaufbereitung, Routineauswertungen und Berichtserstellung sowie automatische Ableitung der Handlungsempfehlungen und deren Kritikalität.

Mithilfe Generativer KI können auf effiziente Weise Dateninkonsistenzen identifiziert und synthetische Datenpunkte generiert werden, die eine bessere Datengrundlage für die quantitative Validierung bilden. Im Falle von Portfolien mit wenigen Datenpunkten kann auf ein Pseudo-Benchmarking zurückgegriffen werden, in dem (repräsentative) synthetische Daten auf Basis von externen Daten erstellt werden. Diese bilden die Grundlage für das Backtesting.

Generative KI kann bei der qualitativen Validierung nur bedingt unterstützen, da viele Aspekte von der manuellen Bewertung und Interpretation des Validierers abhängen. Diese Bewertungen sind stichtagsabhängig und können daher variieren. Die Anwendung Generativer KI ist in Bezug auf die qualitative Validierung noch sehr eingeschränkt und damit nicht empfehlenswert.

Im Rahmen der Berichtserstellung kann Generative KI mit multimodalen Modellen einen enormen Beitrag leisten, da die Ergebnisse der Validierung über mehrere Inputformate hinweg und automatisiert in einen finalen Outputbericht übersetzt werden. Gemäß dem aktuellen Entwicklungsstand können Generative KI-Modelle noch keine großen Inputmengen angemessen verarbeiten, so dass diese Anwendungsmöglichkeit nur bedingt umgesetzt werden kann.

Die Verwendung Generativer KI hilft zwar die Herausforderungen der Validierung zu bewältigen, aber stellt auch Institute vor neue Herausforderungen, die ebenfalls zu betrachten sind. Die mit der Verwendung der KI-Modelle einhergehenden Risiken (bspw. aus dem EU AI Act) sollten vorher gut abgeschätzt und im Rahmen des Modellrisikomanagements überwacht werden. Weitere Aspekte wie die regulatorische Konformität und der damit verbundene Aufwand (Initial- und Pflegeaufwand) sind ebenfalls detailliert zu betrachten.

I. Hintergrund

Schon vor der Veröffentlichung des Chatbots ‘ChatGPT’ hat das Thema „Künstliche Intelligenz“ rasant an Fahrt aufgenommen. Obwohl KI keine neue Technologie ist, haben Innovationen in Algorithmen, steigende Rechenleistungen und größere Datenmengen neue Möglichkeiten eröffnet. Besonders Generative KI-Modelle(2) haben nun die Fähigkeiten, komplexe Problemstellungen zu lösen, die bisher Kreativität und menschliches Verständnis erforderten. Large Language Models (LLMs) und Generative Adversarial Networks (GAN) sind Teilgebiete der Generativen KI und bieten eine Vielzahl sinnvoller Anwendungsfälle. Während LLMs darauf ausgerichtet sind, Texte zu analysieren und daraufhin neue zu erzeugen, eignen sich GAN-Modelle dafür, realistische tabellarische Datensätze synthetisch zu generieren. In der Praxis werden inzwischen zunehmend multimodale Modelle eingesetzt, welche wie erweiterte LLMs funktionieren und neben Text auch weitere Formate, wie Bild und Audio verarbeiten können.

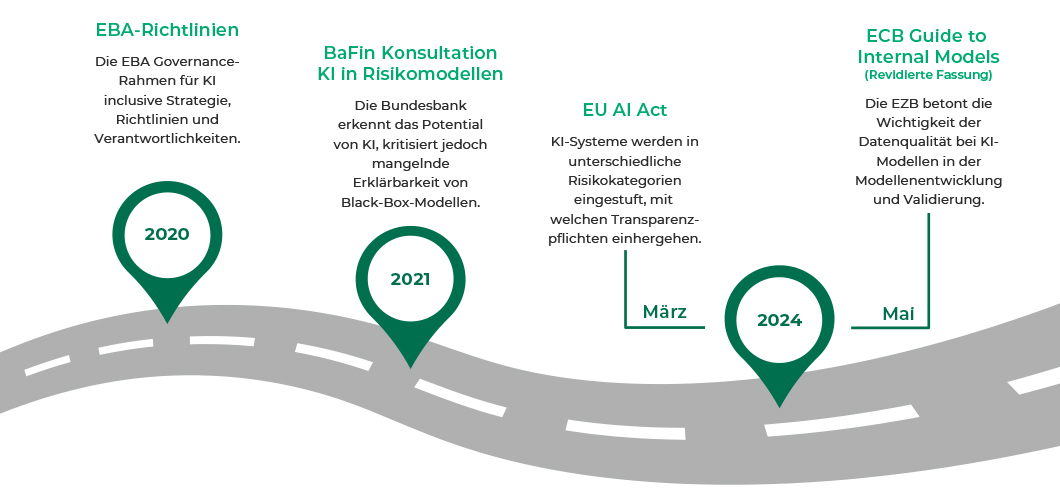

Diese rasante Entwicklung der KI-Technologien hat in den letzten Jahren immer mehr Aufmerksamkeit von Gesetzgebern und Regulatoren in nationaler, europäischer und sogar internationaler Ebene bekommen.

Abbildung 1: Entwicklung relevanter regulatorische Anforderungen in Zusammenhang mit der KI-Anwendung in der Modellvalidierung

Durch die technologischen und regulatorischen Änderungen werden viele Branchen, besonders auch Banken revolutioniert. Im Zusammenhang mit dem Risikomanagement sollten Banken erkennen, dass der Einsatz von KI-Technologien signifikant dabei helfen kann, ihre Risiken besser zu verstehen, zu schätzen und zu steuern.

KI-Methoden können im Risikomanagement bei Banken unter anderem in den folgenden Bereichen angewendet werden:

- Risikoidentifizierung

- Frühwarnsystem

- Risikomessung und -monitoring

- Portfoliosteuerung

- Berichtserstattung und Analyse

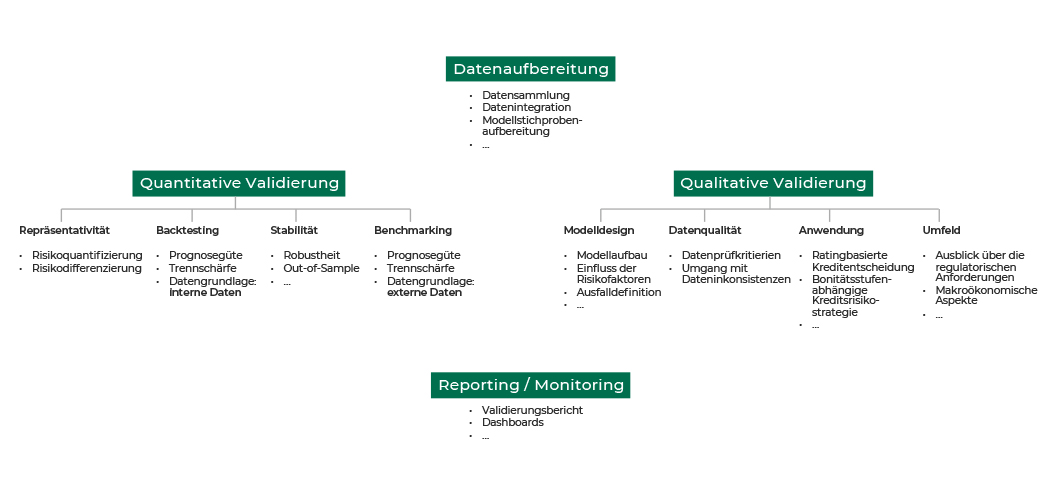

Im Rahmen der Risikomessung werden in der Regel für das Kreditgeschäft Kreditrisikoparameter auf Basis von historischen Daten und Modellen(3) geschätzt, die als Grundlage für die Quantifizierung des Kreditrisikos verwendet werden. Um die Mindestanforderungen für den Einsatz von Modellen in regelmäßigen Abständen einzuhalten sowie Modelldefizite und Anwendungsfehler zu prüfen, müssen die verwendeten Modelle im Rahmen eines standardisierten und strukturierten Prozesses regelmäßig validiert werden. Modellvalidierungen unterliegen strengen regulatorischen und aufsichtlichen Anforderungen, die eine quantitative und qualitative Überprüfung des Modells umfassen.

Abbildung 2: Relevante Aspekte für die Validierung eines Risikoklassifizierungsmodells

Für aussagekräftiges Backtesting und Benchmarking in der quantitativen Validierung von Modellen ist eine umfassende und qualitativ hochwertige historische Datenbasis erforderlich. Verfügbarkeit und Qualität dieser Daten sind jedoch zwei der größten Herausforderungen bei der Entwicklung und Validierung der Modelle. Generative KI liefert dabei wertvolle Instrumente, um die Herausforderungen rund um die Daten zu bewältigen und anhand Challenger(4) Models die Schwäche der entwickelten Modelle besser zu identifizieren. Diese stellen somit eine ideale Ergänzung der traditionellen Methoden dar.

II. Welche Fragen stehen im Mittelpunkt?

Obwohl Generative KI-Systeme ein vielversprechendes Potenzial zur Lösung komplexer Problemstellungen bieten, dürfen sie nicht als Allheilmittel missverstanden werden. Insbesondere in einem Umfeld, das durch strenge regulatorische Vorgaben charakterisiert ist, erfordert die Implementierung Generativer KI eine umsichtige Planung und Vorbereitung. Vor der Einführung solcher Systeme ist es essenziell, folgende Schlüsselfragen zu adressieren:

- Rahmenbedingungen:Was sind die Rahmenbedingungen und Herausforderungen bei der Einführung Generativer KI?

- Anwendungsfälle:Welchen quantifizierbaren und qualitativen Nutzen bringt die Einführung Generativer KI-Technologien mit sich?

- Implikationen:Welche zusätzlichen Kosten und Risiken entstehen durch die Einführung Generativer KI?

Rahmenbedingungen

Die Einführung Generativer KI in die Validierung wird durch ein engmaschiges Netz aus regulatorischen und aufsichtlichen Anforderungen sowie internen Anforderungen bestimmt.

Die gesetzlichen Vorgaben für die Validierung von Modellen sind hauptsächlich in den MaRisk(5) (siehe AT 4) und der Kapitaladäquanzverordnung(6) (Capital Requirements Regulation III, CRR III) festgelegt.

Darüber hinaus finden sich weitere, teils spezifische Regelungen zu Validierungshandlungen im Leitfaden der Europäischen Zentralbank (EZB) oder dem Handbuch der Europäischen Bankenaufsicht (EBA). Der Austausch mit Kunden und die Prüfungserfahrung zeigen außerdem, wie wichtig der Umgang mit Daten bei Banken, auch unter Berücksichtigung der aktuellen technologischen Entwicklungen, ist.

Der Einsatz von KI-Techniken und dessen Umgang werden aktuell auf europäischer Ebene in dem EU AI Act reguliert, in dem u. a. auf eine Klassifizierung von KI-Systemen hinsichtlich der entsprechenden Risikoklassen(7) eingegangen wird. Da sich diese Artikelserie auf die Nutzung generativer KI im Umgang mit Daten konzentriert und es noch keine verbindlichen Vorschriften dazu gibt, werden die Anforderungen für den Einsatz von ML-Modellen bei Banken kurz erläutert und als Orientierungshilfe genutzt. ML-Modelle in der Validierung werden in Bezug auf die Risikoeinstufung des EU AI ACT voraussichtlich als „Begrenztes Risiko“(8) eingestuft, was spezifische Transparenzanforderungen und die Implementierung von Qualitäts- und Risikomanagementsystemen nach sich zieht.

Dies erfordert von Banken nicht nur die Einhaltung vorgenannter Vorschriften, sondern auch die Antizipation zukünftiger regulatorischer Entwicklungen und deren Integration in ihre internen Prozesse. Banken stehen somit vor der Herausforderung, interne Dokumentationsstandards zu entwickeln, qualifiziertes Personal einzustellen und auszubilden, Kosten zu managen und technische Integrationsschritte zu planen. Diese Bemühungen sind entscheidend, um die Möglichkeiten Generativer KI voll auszuschöpfen, während gleichzeitig die regulatorische Compliance und die betriebliche Integrität gewahrt bleiben.

Im zweiten und letzten Artikel werden wir konkrete Anwendungsfälle und daraus resultierende Implikationen betrachten.

Wie kann ADVISORI Sie unterstützen?

ADVISORI berät Kunden bereits seit Jahren zum Thema Risikomodellierung und Validierung bei Banken. Nachdem das Thema Generative Künstliche Intelligenz in den Fokus von nationalen wie internationalen Regulatoren gerückt ist und für Investoren bzw. Stakeholder im Bankenumfeld von enormer Bedeutung geworden ist, beschäftigt sich ADVISORI u. a. mit der Anwendung Generativer KI auf das Modellrisikomanagement.

Kontaktieren Sie uns unter: www.advisori.de/kontakt

1) Der EU AI Act stellt die erste EU-weite Gesetzgebung zur Künstlichen Intelligenz dar: eur-lex.europa.eu/legal-content/EN/TXT/HTML/, Der Beschluss wurde am 21. Mai 2024 vom EU-Rat gebilligt und tritt 20 Tage nach Veröffentlichung im Amtsblatt der EU in Kraft. Es gibt unterschiedliche Fristen für die Anwendbarkeit, je nach Art der Regelung: 6 Monate für Verbote von KI-Systemen mit “inakzeptablem Risiko”, 9 Monate für Verhaltenskodizes, 12 Monate für KI-Systeme mit allgemeinem Verwendungszweck, 36 Monate für bestimmte Verpflichtungen in Bezug auf KI-Systeme mit “hohem Risiko” und 24 Monate für alles andere.

2) Generative KI ist eine Technologie, bei der ein Algorithmus darauf trainiert wird, neue Daten oder Inhalte basierend auf einem bestehenden Datensatz zu erstellen.

3) Logistische Regression wird oft in der Praxis verwendet, um Kreditrisikoparameter zu schätzen.

4) Im Kontext der Risikomodellierung bezeichnet ein Challenger-Modell ein bestimmtes Modell, das denselben Zweck wie das produktive Modell erfüllen soll, jedoch eine verbesserte Leistung erzielen soll.

5) www.bafin.de/SharedDocs/Downloads/DE/Rundschreiben/dl_rs_06_2024_MaRisk_pdf_BA.pdf

6) eur-lex.europa.eu/resource.html

7) Diese Risiken resultierenden aus der Verwendung von KI-Modellen und bestimmen damit den Level von Anforderungen, die von den Anwendern zu erfüllen sind.

8) Wenn die Modelle selbst auf KI basieren, handelt es sich um ein Hochrisikosystem laut EU AI Act Artikel 6 Abs. 2 mit Verweis auf Anhang III EU AI Act. Bei der Validierung eines Kreditrisikoklassifizierungsmodells, werden KI-Inhalte erstellt, was in die Kategorie der transparenzpflichtigen KI-Systeme fällt und die Einstufung „Begrenztes Risiko“ laut EU AI Act Artikel 50 hat.